1. はじめに:マイホーム、夢と現実の間で

「そろそろマイホームかな…」 結婚や新しい家族が増えるタイミングで、多くの方が夢見るマイホーム。

お子様がのびのび過ごせる空間、家族の思い出を刻む場所…想像は膨らみますが、同時に「住宅ローン」という大きな現実にも向き合うことになりますよね。

「毎月の返済、やっていけるかな?」

「少しでも負担を軽くしたいけど、何か良い方法はない?」

そんな時に頼りになるのが、税金が戻ってくる「住宅ローン控除」制度です。

しかし、近年この制度が変更され、「控除額が減った」「改悪されたのでは?」といった声を聞いて、不安に感じている方もいらっしゃるかもしれません。

ちょっと待ってください!

実は、2024年から始まった新しいルールでは、「子育て世帯」や「若いご夫婦」に対して、特別な優遇措置が設けられていることをご存知でしたか?

もしかしたら、制度変更はあなたのご家庭にとって「改悪」ではなく、むしろチャンスになるかもしれません。

この記事では、

- 意外と知られていない「子育て世帯・若者夫婦世帯への住宅ローン控除優遇措置」の最新情報(2025年4月現在)

- その優遇を最大限に活かす方法として注目される「ペアローン」という選択肢

- ペアローンならではの大きな魅力と、事前に夫婦でしっかり話し合っておくべきリスク、そしてその対策

について、マイホーム購入を考えているあなたのために、分かりやすく解説していきます。

「ペアローンってよく聞くけど、実際どうなの?」「うちみたいな子育て世帯にはメリットある?」そんな疑問にもしっかりお答えします。

この記事が、ご夫婦にとって後悔のない、最適な住宅ローン選びの助けとなれば幸いです。

2. 【重要】どう変わった?住宅ローン控除の最新情報(2025年時点)

住宅ローン控除(正式名称:住宅借入金等特別控除)は、マイホーム購入者にとって非常に心強い制度ですが、2022年と2024年に税制改正が行われ、内容が変更されています。

まずは、現在の制度(2025年4月12日時点)のポイントをしっかり押さえましょう。

主な変更点は? 「改悪」と言われる理由は?

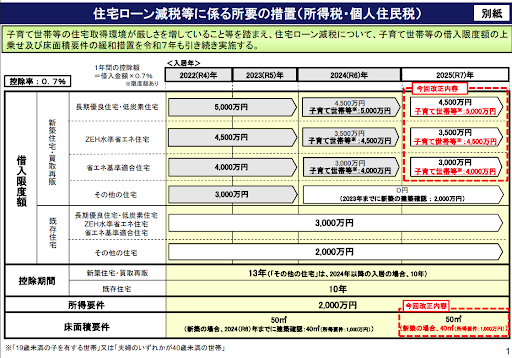

今回の改正で最も大きな変更点は、住宅の省エネ性能によって借入限度額(控除の対象となるローンの上限額)が変わるようになったことです。

特に、2024年以降に入居する場合、省エネ基準を満たさない「その他の住宅」は、原則として住宅ローン控除の対象外となりました。(※経過措置あり)

また、省エネ性能が高い住宅についても、以前の制度に比べて借入限度額が引き下げられたケースがあり、これが「改悪」と言われる主な理由です。

【注目!】子育て世帯・若者夫婦世帯への手厚い優遇措置

しかし、落ち込むのはまだ早いです!

今回の改正では、子育て世帯と若者夫婦世帯に対して、借入限度額の上乗せ措置が設けられました。これが、この記事でお伝えしたい重要なポイントです。

- 対象となる世帯:

- 子育て世帯: 19歳未満のお子様がいる世帯

- 若者夫婦世帯: ご夫婦のどちらかが40歳未満の世帯

- (※申請時にどちらかの要件を満たしていればOKです)

- 優遇内容(借入限度額の上乗せ): 対象世帯が2024年または2025年に入居する場合、住宅の省エネ性能に応じて、以下の通り借入限度額が上乗せされます。

典:国税庁 No.1211-1 住宅の新築等をし、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)などを基に作成

このように、対象世帯であれば、より多くの借入額に対して控除を受けられる可能性があります。

特に、これから性能の高い新築住宅やマンションの購入を考えている子育て世帯・若者夫婦世帯にとっては、大きなメリットと言えるでしょう。

省エネ性能がますます重要に

上記の表からもわかる通り、住宅ローン控除を最大限活用するには、購入する住宅の省エネ性能が非常に重要になります。

「長期優良住宅」「ZEH(ゼッチ)水準」などの基準を満たしているか、不動産会社やハウスメーカーにしっかり確認しましょう。

その他の基本ルール(おさらい)

- 控除率: 年末時点のローン残高の0.7%

- 控除期間:

- 新築住宅・買取再販住宅:原則13年間

- 中古住宅:10年間

- 所得要件: 控除を受ける年の合計所得金額が2,000万円以下であること。(以前は3,000万円以下でしたが変更されています)

- 床面積要件: 原則50㎡以上。ただし、合計所得1,000万円以下の場合は40㎡以上に緩和。

まとめると…

住宅ローン控除は、省エネ基準を満たさない住宅には厳しくなったものの、基準を満たす住宅を取得する子育て世帯・若者夫婦世帯にとっては、引き続き(場合によっては以前より)メリットの大きい制度と言えます。

そして、この「控除を最大限活かす」という点で、次に解説する「ペアローン」が有効な選択肢となるケースがあるのです。

3. 「ペアローン」ってどんな仕組み?

住宅ローン控除の優遇を最大限に活かす選択肢としてご紹介した「ペアローン」。

言葉は聞いたことがあっても、具体的にどのような仕組みなのか、他のローンと何が違うのか、よく分からない方もいらっしゃるかもしれませんね。

ここで、ペアローンの基本的な仕組みを理解しておきましょう。

ペアローンとは?

ペアローンとは、主にご夫婦(または親子など)が、それぞれで住宅ローン契約を結ぶ方法です。

- 契約が2本になる: 例えば、5,000万円の物件を購入する場合、夫が3,000万円、妻が2,000万円のローンをそれぞれ契約する、といった形になります。

- それぞれが債務者: 夫も妻も、それぞれ自分のローン契約における「主たる債務者」となります。

- お互いが連帯保証人: 通常、夫は妻のローンの連帯保証人に、妻は夫のローンの連帯保証人になります。これにより、金融機関は貸し倒れのリスクを軽減します。

- 物件の名義(持ち分): 基本的に、それぞれの借入額の割合に応じた持ち分で、物件を共有名義で登記します。(例:夫3/5、妻2/5)

「収入合算ローン」との違いは?

ペアローンとよく比較されるのが「収入合算ローン」です。

収入合算ローンは、夫婦などの収入を合わせて審査を受けることで、借入可能額を増やす方法ですが、ペアローンとは契約の形が異なります。

収入合算には主に2つのタイプがあります。

- 収入合算(連帯保証型):

- 契約は1本です。

- どちらか一方が主たる債務者となり、もう一方は連帯保証人になります。

- 団体信用生命保険(団信)や住宅ローン控除は、原則として主たる債務者のみが対象です。

- 収入合算(連帯債務型):

- 契約は1本です。

- 夫婦などが両方とも債務者(連帯債務者)となります。

- 住宅ローン控除は、持ち分に応じてそれぞれが受けられます。

- 団信は金融機関によって扱いが異なりますが、夫婦連生団信などを利用できる場合があります。

このように、ペアローンは「夫婦それぞれがローンを組み、それぞれが控除を受けられる」という点が最大の特徴です。

だからこそ、住宅ローン控除のメリットを最大限に活かせる可能性がある、というわけですね。

まとめ

…このように、ペアローンは「夫婦それぞれがローンを組み、それぞれが控除を受けられる」という点が最大の特徴ですが、ペアローンの基本的な仕組み、ご理解いただけましたか?

契約が2本になり、住宅ローン控除のチャンスも2人分になる…

ここまでは、いわばペアローンの「設計図」です。

でも、本当に知りたいのは「この設計図どおりに家(=ローン)を建てたら、私たちにとって快適(=お得)なの?それとも、どこかに欠陥(=リスク)はないの?」ということですよね。

ペアローンには、ご紹介した住宅ローン控除のメリット(特に子育て世帯優遇!)を最大限に引き出し、家計を助ける大きな可能性が秘められています。

しかしその一方で、諸費用、団体信用生命保険(団信)、そして離婚や収入減といった将来のリスクなど、見落とすと後悔につながりかねない「注意点」も確かに存在するのです。

メリットを最大限に活かし、デメリットを賢く乗り越えるには、どうすればいいのか?

そもそも、ペアローンは本当に「我が家」に合った選択肢なのだろうか?

次回の記事 「【徹底解説】ペアローンのメリット・デメリット総まとめ!後悔しないための判断基準とは?」では、この核心部分を、具体的な節税効果のシミュレーションや、リアルな失敗談、そして取るべきリスク対策まで、徹底的に掘り下げて解説します。

あなたとご家族にとって、ペアローンが最高の選択となるのか、それとも避けるべき道なのか――。

ぜひ、次の記事でその答えを見つけてください!

【徹底解説】ペアローンのメリット・デメリット総まとめ!後悔しないための判断基準とは?